Bürgergeld zu hoch?- Sicherlich nicht! Der Mindestlohn ist zu niedrig!

Mit besonderem Tipp für Arbeitgeber, Arbeitnehmer auch im Niedriglohnsektor zu finden und zu binden am Ende des Artikels

Zunächst aber erklärt, warum der Mindestlohn zu niedrig ist

Zitat von

„Was soll eigentlich immer dieser Quatsch mit den „Fehlanreizen“?

Was ist denn das Bürgergeld?

Es ist eine Sozialleistung, die das Existenzminimum sichert. Mehr nicht.

Wenn nun also Menschen mit Vollzeitarbeit kaum mehr oder sogar weniger als das Existenzminimum verdienen (Stichwort „Aufstocker“), dann ist das Problem doch offensichtlich nicht ein zu großzügiges Bürgergeld sondern zu niedrige Löhne.

Wenn es hier überhaupt Fehlanreize gibt, dann für Unternehmen einen, ihren MA zu wenig zu zahlen und sich diese Arbeit also indirekt von uns allen subventionieren zu lassen.“

Zitatende

Nachfolgend die Erläuterungen, warum der Mindestlohn zu niedrig ist und wie hoch der Mindestlohn sein muss

Immer wieder behaupten bestimmte Personen, dass sich Arbeiten gehen nicht lohne und das Bürgergeld viel zu hoch sei.

Gestrickt wird dieses Narrativ meist von Arbeitgebern aus dem Niedriglohnbereich. Speziell die Reinigungsbranche versucht gegen die Höhe des Bürgergeldes Stimmung zu machen.

Damit ist der Bundesinnungsverbands des Gebäudereinigerhandwerks (BIV) allerdings in guter Gesellschaft mit vielen Arbeitgebern, die die Folge auf sich zukommen sehen, dass eine stärkere Anpassung des Mindestlohns entsteht.

Tatsächlich wäre die Anpassung des Mindestlohns dringend erforderlich

Gründe:

Wer Mindestlohn bezieht ist oftmals in einem Lohnbereich, der – zumindest bei Familien – die Aufstockung durch das Jobcenter notwendig macht.

Darüber hinaus führt die Zahlung in Höhe des Mindestlohns in der Rente zur Zahlung einer Grundsicherung.

Für die Aufstockung und für die Erhöhung der Rente auf Grundsicherung zahlt letztendlich der Steuerzahler.

Und diese Zahlungen sind die Folge von zu niedrigem Mindestlohn.

Und dies ist auch der Hauptgrund, warum unterschiedliche Gruppen gegen die Erhöhung des Bürgergeldes Stimmung machen.

Denn wenn das Bürgergeld niedriger wäre, wäre die Aufstockung kleiner und die Niedriglohnbranche aus der Kritik.

Tatsächlich ist die Absenkung des Bürgergeldes überhaupt nicht diskutabel, da das Bürgergeld sich aus dem Existenzminimum berechnet.

Und hier ist eine Absenkung undenkbar.

Wie hoch müsste der Mindestlohn eigentlich sein?

Die eigentliche Höhe müsste so gewählt werden, dass es sich lohnt zu arbeiten und ab der Rente nach 45 Versicherungsjahren eine Rente oberhalb der Grundsicherung geleistet wird.

Bevor ich dies hier berechne, zunächst eine Berechnung und Gegenüberstellung von Bürgergeld und Arbeitnehmerlohn bei einem alleinstehenden Arbeitnehmer

In 2023:

Ein lediger AN mit Mindestlohn -12 Euro – erhält 12 x 8 Std. x 21 Tage = 2.016 € Brutto.

Das sind netto 1.396,24 €.

In 2024 sind es Brutto

2..084,88 (12,42x8Std.x21Tage), netto 1.523,31 € (durch höhere Freibeträge).

Wie hoch wäre das Bürgergeld?

563 Euro,

zuzüglich maximal für Wohnung in Stuttgart: 566 Euro

+ Max Heizung 70 Euro

= 1.204 Eurro

Wer ledig ist hat bei Mindestlohn 319,32 Euro mehr.

Alle Zahlen sind ab 2024 gerechnet.

In 2023 wäre das Bürgergeld niedriger und auch der Lohn

12 x 8 x 21 Tage = 2.016

Netto 1.466,73 €.

Bürgergeld 502 € + Wohnung 636 € = 1.138 €

Differenzen 328,73 €

Wer also arbeitet hat

2023: 328 Euro

2024: 319 Euro mehr

Stuttgart hat die höchsten Mietzuschüsse. In anderen Regionen ist der Wohnzuschuss niedriger und der Abstand höher zugunsten eines Arbeitnehmers.

Wie hoch wäre die Rente?

Das Durchschnittseinkommen in der Rentenversicherung beträgt 43.142 € pro Jahr.

Bei Mindesteinkommen besteht ein Jahres Einkommen von 24.192,Euro

Damit bekommt ein Arbeitnehmer 0,5607 Entgeltpunkte für ein Jahr.

Nach 45 Jahren ergibt dies eine Bruttorente, die mit 67!Jahren gezahlt wird, wie folgt:

0,5607 x 45 Jahre x 37,60 = 948,70 Euro. nach Abzug von Krankenversicherung beträgt die Nettorente 850 Euro.

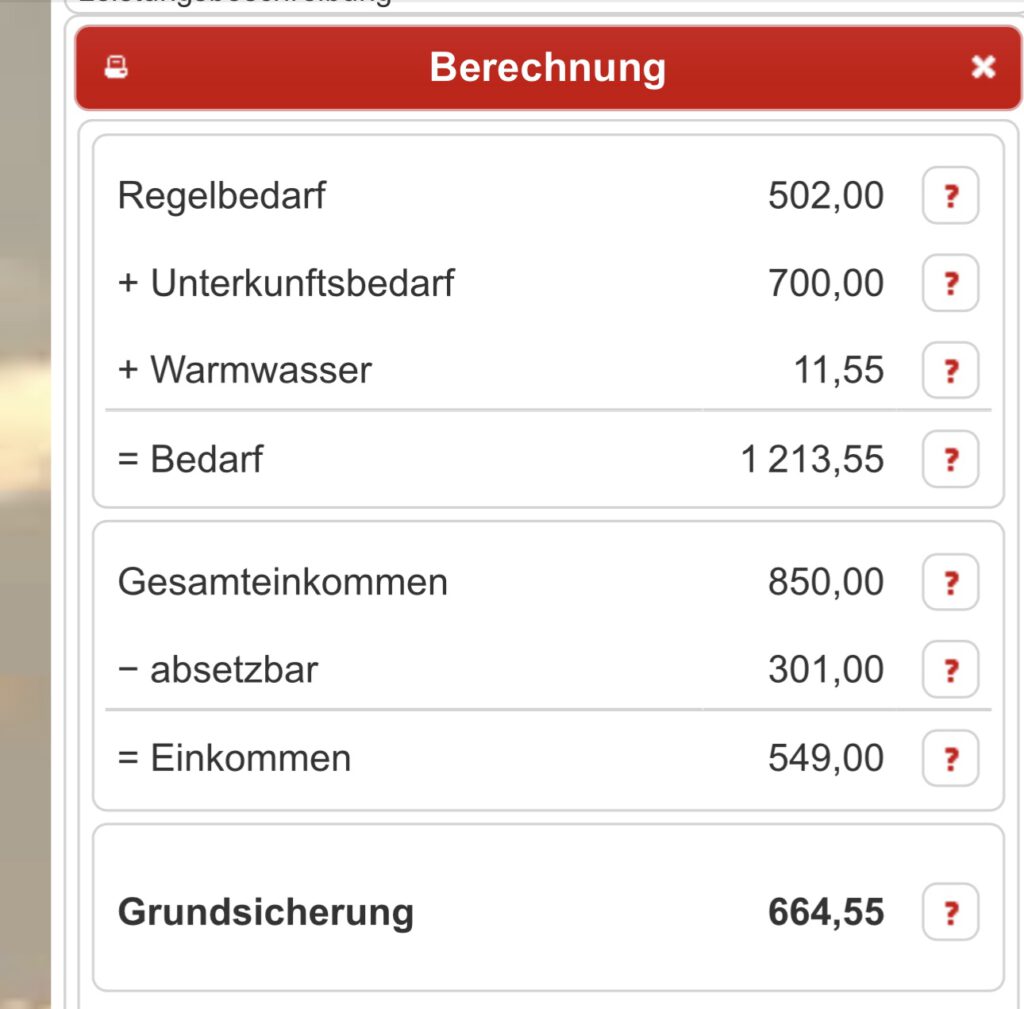

Angenommene Miete 700

Warmwasser 11,55

Nachfolgend die Berechnung der Grundsichdrung

Neben der Bruttorente wird in diesem Fall eine Grundsicherung von 664,55 Euro gewährt.

Was bleibt zum Leben?

Nettorente: 850 Euro

Grundsicherung: 664,55 Euro

= 1.514,55

abzüglich Miete und Nebenkosten: 700

abzüglich Wasser: 20 Euro

= für alle anderen Ausgaben 794 Euro.

Man darf jedoch nicht übersehen, dass die Grundsicherung oft niedriger ist. Wesentlichen Einfluss hat die Miete. Und auch die QM-Zahl.

45 qm sind bei einer Person das Maximum. Im Extrem bedeutet dies auch mal Umzug!

Wer nur Mindestlohn verdient, ist auf Grundsicherung angewiesen.

Aufgrund dieser Berechnung wäre ein Mindestlohn von 2.650 Euro pro Monat erforderlich.

Ein Bruttolohn von monatlich 2.650 € bedeutet einen höheren Mindeststundenlohn.

Berechnung des Mindeststundenlohns:

2.650 € : 21 Arbeitstage : 8 Stunden = 15,77 Euro www.Renten-Experte.de

Der besondere Tipp für Arbeitgeber für Mitarbeiterfindung und langfristige Mitarbeiterbindung

Gerade im Niedriglohnbereich wird es aufgrund des Arbeitnehmermangels immer schwieriger Mitarbeiter zu finden und zu binden

Gerade hier spielt die Personalabteilung als Dienstleister – oder ein externer Anbieter mit Fachkompetenz eine besondere Rolle.

Menschen im Niedriglohnbereich haben besonders mit Papierangelegenheiten und Behördengänge erhebliche Probleme und deshalb auch eine Hemmschwelle.

Meist fehlt es auch an entsprechenden Informationen.

Zwei Beispiele:

Kindergeld: Gerade im Niedriglohnbereich wird der Kindergeldantrag einfach vergessen. Das gilt besonders bei Kindern ab 18 Jahren.

Wohngeld: Vielen sozial Schwachen ist es entweder nicht bekannt, oder sie scheuen sich, den Antrag auf Wohngeld zu stellen.

Lohnsteuererklärung: Ebenso scheuen sich die Mitarbeiter, eine Einkommensteuererklärung auszufüllen.

Hilft in diesen Bereichen der Arbeitgeber (über Personalstelle oder über „ Rahmenvertrag mit Lohnsteuerhilfeverein), hat der Mitarbeiter mehr Geld in der Tasche und die Zufriedenheit steigt.

Darüber hinaus gibt es noch weitere Bereiche, die der Staat auch mit Zuschüssen auch beim Arbeitgeber unterstützt.

Beispiel betriebliche Krankenversicherung: Rückenprobleme und auch andere Erkrankungen sorgen oft dafür, dass ein Facharzt benötigt wird. Die Wartezeit auf Termin ist oft länger. Dies führt zu längerem Arbeitsausfall.

Durch den Terminservice der richtige betrieblichen Krankenversicherung kann ein Termin schneller stattfinden. Die Ausfallzeiten werden verkürzt.

Beispiel: Spezielle betriebliche Altersversorgung

Für Geringverdiener gibt es eine spezielle betriebliche Altersversorgung, an der sich der Staat direkt mit einer Steuerermäßigung über das Betriebsstättenfinanzamt sofort beteiligt. die effektiven Kosten sinken dadurch auf 30-50%!

Beispiel: Rentenservice

Fast kein Arbeitnehmer oder Arbeitgeber kennt sich mit den speziellen Inhalten der gesetzlichen Rentenversicherung aus. Und gerade hier sind individuelle Punkte wichtig. Dies hilft nicht nur dem Arbeitnehmer, sondern auch dem Arbeitgeber. So kann durch gezielte Mitarbeiterinformation auch entweder die Mitarbeiterbindung verlängert werden oder auch dem Mitarbeiter zu einem früheren Rentenbeginn geholfen werden.

Der Werkzeugkoffer der Personalfindung und Personalbindung ist groß und sehr individuell gestaltbar.

Gerade die Unkenntnis der Arbeitgeber, wie man Mitarbeiter findet oder auch langfristig bindet, ist sehr groß und muss individuell gestaltet werden.

Meist wird darauf der Steuerberater angesprochen, wobei dies der falsche Ansprechpartner ist. Zum einen darf der Steuerberater nur in der Steuer beraten, zum anderen ist er auch nur dort ein echter Spezialist.

So darf der Steuerberater schon nicht mehr über die Sozialversicherung oder gar über die betriebliche Altersversorgung informieren oder beraten, wenn es über die Steuer hinausgeht,

Werner Hoffmann

www.bAV-Experte.de

www.Renten-Experte.de

Werner Hoffmann

Qualifikationen

– Betriebswirt für betriebliche Altersversorgung (FH)

-Vers.kfm. (IHK)

– Fachwirt Marketing (AKAD)

– Generationenberater (IHK)

– Seniorenberater (NWB-Akademie)

– Sachkundeprüfung Rentenberater nach Rechtsdienstleistungsgesetz (Theor.)

– NLP Practitioner (DVNLP)

– TA Practitioner

Fachautor von:

– bAV-Leitfaden.de

(Leitfaden in der betrieblichen Altersversorgung für Arbeitgeber, HR- u. Steuerberater)

⁃ Notfallordner für über 90 verschiedene Branchen und Berufe:

– Notfallordner Privat

– Notfallordner für Gesundheitsberufe

– Notfallordner für Handwerker

– Notfallordner für Selbstständige und Freiberufler

– Notfallordner für Unternehmer und Unternehmen

Weitere Beispiele zum Thema #Bürgergeld, #Mindestlohn

Ein weiteres Beispiel – 4-Köpfige Arbeitnehmerfamilie mit 1 Arbeitnehmer gibt es hier —> https://blog.forum-55plus.de/index.php/2023/10/05/landrat-tuebingen-joachim-walter-cdu-hat-keine-ahnung-oder-betreibt-wohl-rechtspopulismus/

Ein weiteres Beispiel – 8-Köpfige Arbeitnehmerfamilie mit 1 Arbeitnehmer gibt es hier —> https://blog.forum-55plus.de/index.php/2023/10/19/arbeit-lohnt-sich-nicht-von-wegen/

Altersversorgung, Arbeitnehmer, Arbeitslos-55plus, Demografie, Deutschland, Finanzen, Forum-55plus, Gehaltsbuchhaltung, Geringfügig Beschäftigte, Geringverdiener bis 2.200 Euro p.m., Gesetzliche Krankenversicherung, Gesetzliche Rentenversicherung, Grundsicherung, Hetze und Neid, Job und Arbeit, Jobs ü55, Payroll, Personalabteilung, Pflegepersonal, Pflegepflichtversicherung, Pflegeversicherung, Pflegezusatzversicherung, Politik, Politiker, Presse und Medien, Recht und Steuern, Regelaltersrente, Rente, Renten-Experte, Rentenversicherungen, Rentnerjob, SPD #Existenzminimum