Bei der Beantragung der THG-Prämie hilft die Debeka-KfZ-Versicherung

Oft wird behauptet, dass E-Fahrzeuge zu teuer sind und sich Vollstromer nicht rechnen, da Akkus schlapp machen etc. Was ist dran, dass die Vollstromer zu teuer oder unrentabel sind?

Ein Beitrag von Werner Hoffmann

Demokrat der Mitte

Zunächst vorab ein grundsätzlicher Hinweis. Ob ein Vollstromer sich lohnt ist nicht abhängig vom Glauben, sondern einfach von der Physik und den Umweltbedingungen. Auch ist der Glaube an oder gegen das E-Fahrzeug nicht entscheidend sondern ausschließlich die Realität.

Passend hat die Prof. Lesch in diesem nachfolgenden Video gesagt:

Als ich vor rund drei bis fünf Jahren mit einem guten Freund (KfZ-Meister) einmal wegen Elektroautos und Verbrenner diskutierte, war er davon überzeugt, dass die Verbrenner niemals verschwinden werden und die Hybrid oder Vollstromer keine Chance haben. Der Verbrenner ist das wahre Fahrzeug und am effektivsten.

Ich war damals ein Freund von Hybridfahrzeugen und meinte, dass Vollstromer sich in den kommenden Jahren bei der Batterietechnik und dadurch auch in der Reichweite und Effektivität verbessern werden.

Vor knapp 1,5 Jahren kaufte er sich einen Stromer von Renault. Ergebnis: Mein Freund ist heute überzeugter Fahrer eines Vollstromers.

Vor knapp zwei Monaten hatte ich mit ihm darüber diskutiert, ob nicht ein Hybrid besser wäre.

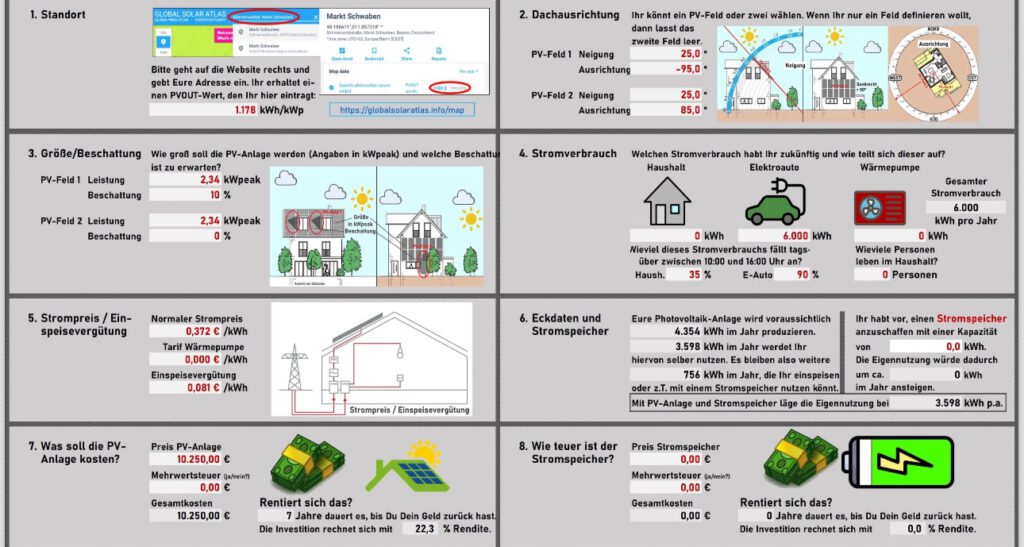

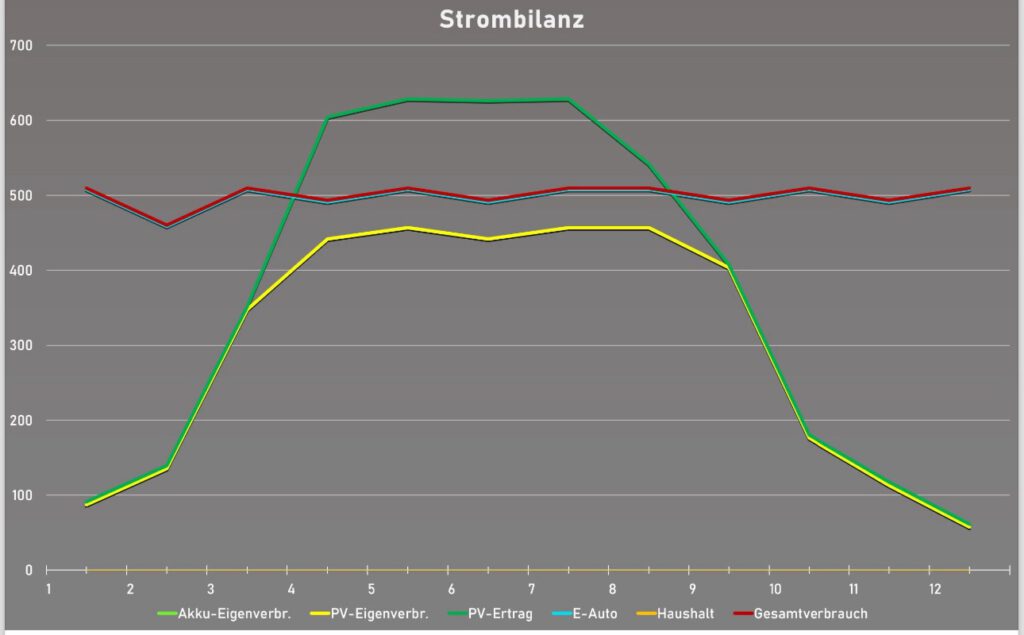

Grund: Ich lasse zu meinen Carport einen Stromanschluss legen und Photovoltaik installieren. Meine Überlegung war, dass ich täglich so viel Strom im Durchschnitt selbst erzeuge, wie ich maximal verbrauche (max. rund 50 km). Wenn ich dann mal längere Strecken fahre müsste ich eben mal E10 tanken.

Er hatte mich schnell vom Gegenteil überzeugt.

Bei seinem Fahrzeug ist der Verbrauch beim Vollstromer so hoch, als wenn er 2,5 Liter „E10“ pro 100 km verbrauchen würde. Zusätzlich sind die Wartungsarbeiten erheblich geringer (Kein Ölwechsel, kein Zündkerzenwechsel, weniger diverse Schmierstoffe etc.).

Nun zu meinem Vollstromer und meiner Gesamtplanung:

Ich lasse mir gerade:

– eine Stromleitung von der Stadt (Kosten: 1.900 €),

– sowie 2 Wallboxen

und die Photovoltaikanlage

legen.

Die Problematik bei meinem Carport war, dass kein Stromanschluss vorhanden war und es leider über ein Jahr gedauert hatte, bis die Stadt zum Stromanschluss zustimmen konnte (Ich war der erste Bürger, der einen Stromanschluss an den Carport beantragt hatte).

Die Gesamtkosten von allem rentieren sich innerhalb von ca. 12 Jahren bei überzogen vorsichtiger Schätzung.

Bei 50 km pro Tag ergeben sich pro Jahr etwa 18.000 km.

Ein adäquates Fahrzeug, das ich neu kaufe, verbraucht ca 8-10 Liter E10.

Wenn ich keine Photovoltaikanlage hätte, müsste ich bei meinem Fahrzeug etwa so viel aufwenden, wie ich für 3 Liter E10 gerade aufwende (1,8 Euro pro liter).

Umgerechnet spare also ca. 9 Liter.

9 Liter x 1,80 € auf 100.000 km ergibt alleine schon 16.200 Euro Ersparnis.

Bei 18.000 km Fahrleistung pro Jahr sind dies 5,5 Jahre. Die heutigen Akkus haben selbst nach 170.000 km noch ca 90 % Ladekapazität.

Das wären etwa 9,4 Jahre.

In 9,4 Jahren wäre die Ersparnis bei dem heutigen Spritpreis bei 9×1,8€ x 170.000 km / 100 km = 27.500 Euro

und wegfallende Wartungskostenkosten

und Reparaturkosten für Motoröl, Motorkosten, Getriebe Leitungen für fossile Fahrzeuge etc.

Da der Preis für fossile Energie auf jeden Fall stärker als der Strompreis steigt, kommen diese Differenzen noch dazu!

Alleine aus Kostensicht werden e-Fahrzeuge im langfristigen Vergleich kostengünstiger.

Würde ich keine Photovoltaikanlage installieren, sondern lediglich die zwei Wallboxen, dann wären die Kosten bei ca. 10.000 Euro (inkl. Stromanschlussverlegung. Die Ersparnis wäre dann bei 6 L x 1,8 € *170.000 /100 = 18.360 Euro, zuzüglich der ersparten und verringerten Kosten für Öl, Motor, Schmierstoffe, Zündkerzen etc. (Ölwechsel alleine schon ca. 1.900 Euro).

Obendrauf kommt dann noch bei Dienstfahrzeugen die geringere Versteuerung bei der 1%-Regelung.

Zwar muss pauschal auch 1% versteuert werden, allerdings bei Stromern nur aus 25 % des Listenpreises.

Kostet der Vollstromer 80.000 Euro sind nur 1% aus (80.000×0,25)= 200 Euro als Lohnersatz zu versteuern.

Die AFA bleibt wie bisher.

Beim Benziner sind 1% aus 80.000 = 800 Euro mit dem persönlichen Steuersatz zu versteuern. Die AfA ist gleich.

Der Vorteil beiträgt bei einem 40 % Steuersatz:

(800€- 200€) x 0,35 x 12 Monate= 2.520 Euro pro Jahr an geringerer Steuer!

Auf 9,4 Jahre also nochmals 2520 x 9,4 Jahre = 23.688 Euro zuzüglich Vorteil aus den geringeren Verbrauchskosten —> 27.500 Euro + wegfallende Wartungskosten- und Reparaturkosten für Motoröl, Motorkosten, Getriebe Leitungen für fossile Fahrzeuge etc.

ergibt sich somit ein Vorteil von von rund 55.000 Euro auf die durchschnittliche Lebensdauer eines Fahrzeuges (Berechnung als Beispiel ohne Gewähr und ohne Rechts- oder Steuerberatung).

Ob Sie ein Dienstfahrzeug mit Ihrem Arbeitgeber aushandeln können, ist natürlich von unterschiedlichen Gegebenheiten abhängig.

Aber immer mehr Arbeitgeber sind im Zeitalter des Fachkräftemangels bereit, neben der betrieblichen Altersversorgung und der betrieblichen Krankenversicherung auch ein Dienstfahrzeug zu stellen.

Sie können ja mal mit dem Arbeitgeber und Ihrem Steuerberater darüber sprechen.

Zusatztipp Sonderbonus bei Elektrofahrzeugen

Nicht nur die Fahrzeughersteller geben Rabatte. Zusätzlich gibt es noch eine THG-Prämie.

Mit dem Begriff können viele KfZ-Besitzer noch gar nichts anfangen.

Es ist ein Klimaschutzinstrument unserer Bundesregierung, um den Ausschluss von CO2 Emissionen Sektor zu vermindern.

Das bedeutet alle, die die dazu beitragen, zum Beispiel E-Auto Besitzer also ein nachhaltiges Auto besitzen – also ein nachhaltiges Auto besitzen als zum Beispiel Verbrenner – werden dafür belohnt, am Ende mit einer Prämie dafür, dass sie sich nachhaltiger verhalten.

Das Ganze ist etwas kompliziert wenn man das selber beantragen will man hat die Möglichkeit beim Umweltbundesamt theoretische Prämie zu erhalten aber da geht ganz schön viel Verwaltungsaufwand mit einher und das ist unter Umständen sehr zäh für normale Kunden.

Hier kommt nun die Debeka ins Spiel um das Kundenerlebnis und die Rahmenbedingungen für die Debeka-Kunden und Mitglieder etwas besser zu machen.

Auch in diesem Bereich in will die Debeka erreichen, dass die Debeka-Fahrzeugkunden ziemlich smart und schnell auch Anspruch auf diese Prämie haben oder ihn zumindest geltend machen können oder ihn zumindest geltend machen können.

Das ist wichtig und das gelingt der Debeka mit zwei großen Partnern mit Green Air GmbH und mit onpier, die der Debeka dabei helfen auf der Debeka-Internetseite im Verlauf Anspruch auf diese Prämie, des Antrags aber auch darüber hinaus die Möglichkeit zu geben relativ schnell und einfach diese THG Prämie zu beantragen unterscheiden dazwischen.

Es gibt zwei Prämienmodelle:

1.Das eine Prämienmodell ist für die Menschen, die ganz schnell etwas haben wollen.

Dies ist eine sogenannte Sofortprämie.

Diese ist etwas geringer, als die andere Variante.

- Die zweite Prämie ist etwas höher, dauert dafür etwas länger, weil dabei auf den Rücklauf des Umweltbundesamtes gewartet werden muss und die tatsächliche Höhe die dann ausgezahlt wird. Also letztendlich zwei gute Varianten. Jeder kann sich auswählen, was er gut findet und hat er dich die Möglichkeit ganz nah an seinem Kfz-Versicherungsabschluss auch genau diese Prämien in Anspruch zu nehmen

Damit bietet die Debeka den Kunden einen zusätzlichen Nutzen und ein schönes Kundenerlebnis.

Im Zusammenhang mit der Debeka-Nachhaltigkeit wird die Debeka auch bestehende KfZ-Kunden sicherlich noch anschreiben, um auf diese Prämie hinzuweisen.

Weitere Informationen zur Beantragung der THG-Prämie gibt es auch auf der Internetseite der Debeka ( Link: –> https://www.debeka.de/thg?gad_source=1&gclid=CjwKCAjwrIixBhBbEiwACEqDJY7BD7vStoULE83i16TIZZ–6YpddRosUhv3kO5XOwpAazfW8bkSbBoCvNAQAvD_BwE )

Wer hat Anspruch auf die THG-Prämie?

Die THG-Prämie winkt jedem, der den Treibhausgasausstoß in Deutschland reduziert, indem er sich für ein Elektroauto (oder E-Motorrad bzw. E-Roller) entscheidet. Jedes Jahr kann die Prämie (in variabler Höhe) aufs Neue beantragt werden. Derzeit liegt die 2024er-Prämie bei den Spitzenanbietern bei rund 105 Euro

Wer also ein E-Auto fährt,

- spart nicht nur den Ölwechsel

- braucht auch weniger eine Wartungsarbeiten (keine Zündkerzen, bestimmte andere Schmierstoffe etc),

- spart bei den Kosten vom Verbrauch,

- bezahlt weniger KfZ-Steuer (2023: Bei einem zGG bis zu 2.000 kg zahlen Sie 5,625 Euro pro 200 kg. Bei einem zGG zwischen 2.001 und 3.000 kg werden 6,01 Euro fällig. Bei einem Gesamtgewicht ab 3.000 kg zahlen sie 6,39 Euro.)

sondern bekommt sogar auch noch die THG-Prämie.

Und wer als Arbeitnehmer das E-Fahrzeug fährt und mit der 1%-Regelung besteuern kann, spart nochmals richtig Geld. Die Besteuerungsgrundlage ist nicht 1% des Listenpreises, sondern nur 1% von 0,25 aus dem Listenpreis.

Ein weiteres Beispiel: Fahrzeugpreis: 40.000 Euro.

A) Verbrenner oder Hybrid

Besteuerung: 1% aus 40.000 = 400 Euro mit persönlichem Spitzen-Steuersatz 40 %= 160 Euro Steuern

B) Vollstromer: 1 % aus 10.000 Euro mit persönlichem Spitzensteuersatz 40 % = 40 Euro Steuern

Steuerersparnis: 120 EUR x 12 Monate= 1.440 Euro Ersparnis