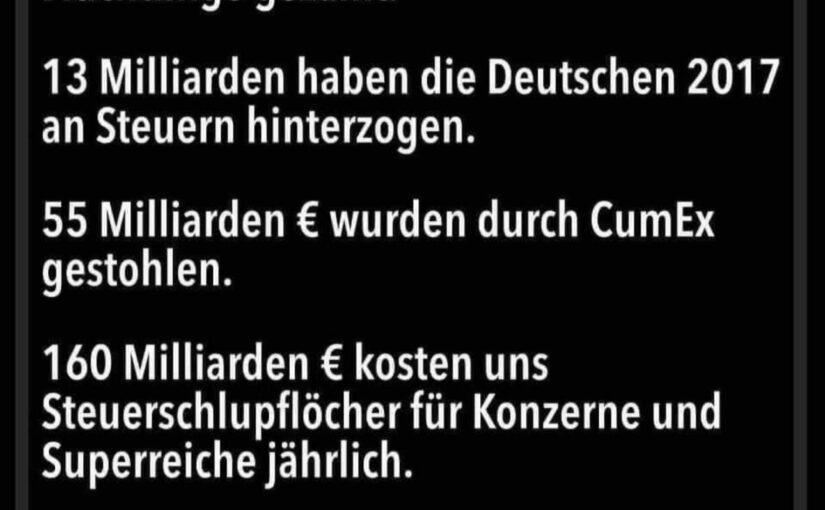

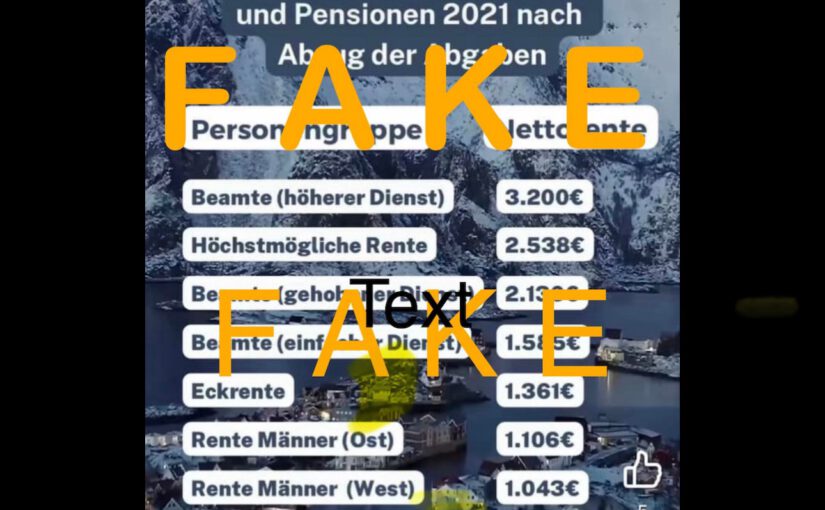

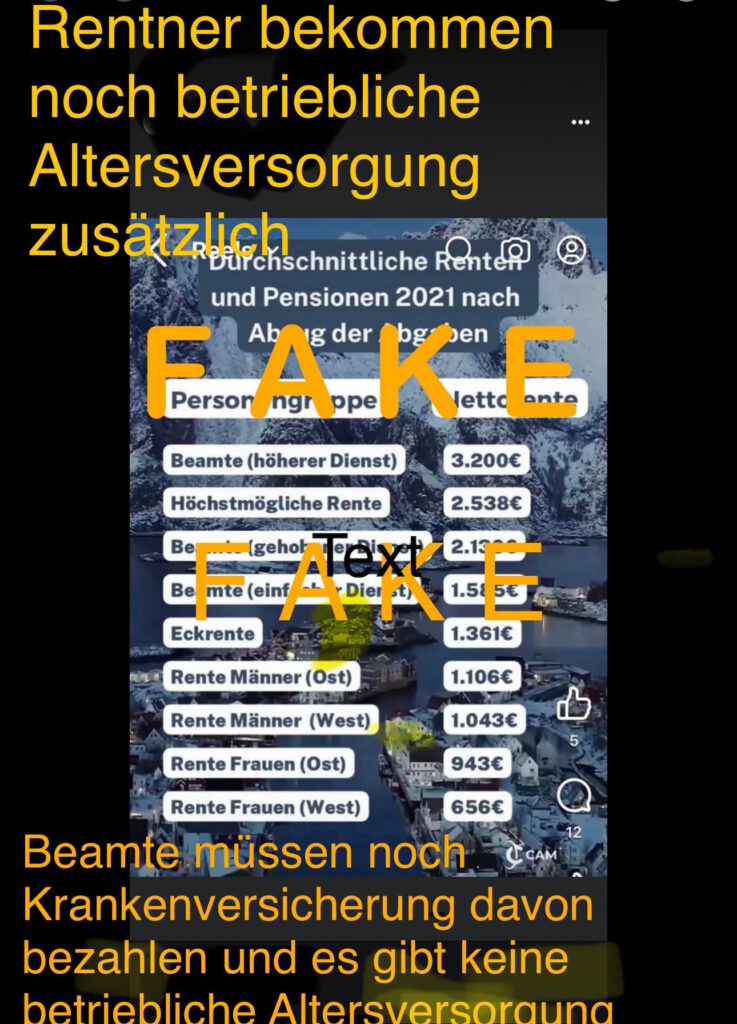

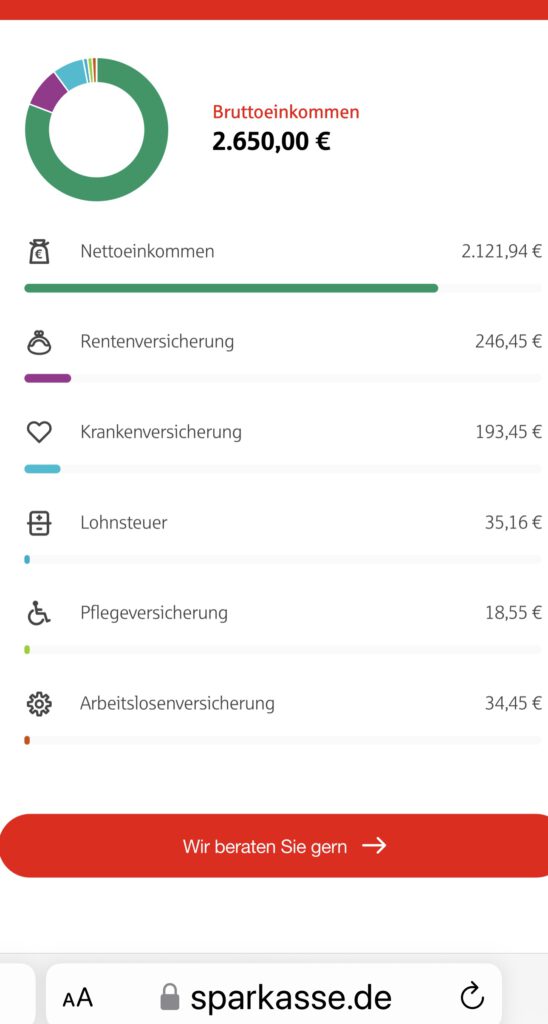

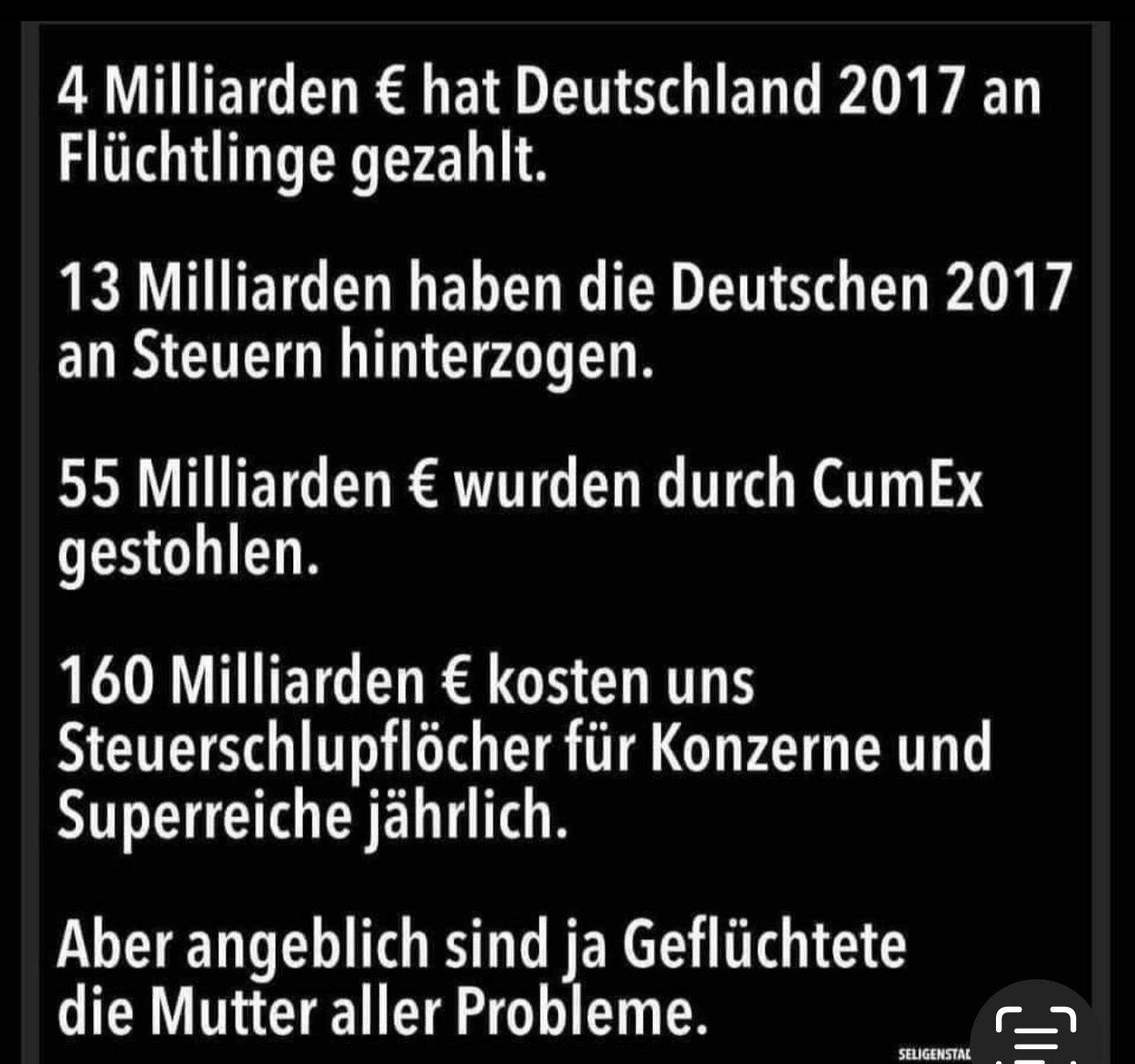

—> 150 Mio soll der Betrug bei #Sozialhilfe/ #Bürgergeld ausmachen —>

150 Mio. : 84 Mio. Einwohner = Kosten 1,79 € pro Jahr pro Bürger.

Vergleich zu #Steuerhinterziehung 150 Mrd.€ : 84 Mio. Einwohner = 1.785 € pro Einwohner pro Jahr.

Was macht mehr Sinn zu kontrollieren?

Steuerhinterziehung oder #Sozialhilfe / #Bürgergeld? HIER DIE PASSENDE PETITION —> Passend hierzu jetzt auch die richtige #Petition

Link zur Petition und zum unterschreiben —> https://chng.it/W9nqSGTB2B

Im Jahr 2021 ergingen deutschlandweit 7 003 Urteile und Strafbefehle wegen Steuerhinterziehung nach § 370 AO. Den verhängten Freiheits- und Geldstrafen in einem Gesamtumfang von 1 580 Jahren lagen 1,2 Mrd. Euro hinterzogene Steuern zugrunde.

Petition zur Bekämpfung der Steuerhinterziehung in Deutschland

Liebe Mitbürgerinnen und Mitbürger,

es ist an der Zeit, dass wir gemeinsam ein Zeichen setzen gegen die massive Steuerhinterziehung, die jedes Jahr in Deutschland stattfindet.

Im Jahr 2021 ergingen deutschlandweit 7 003 Urteile und Strafbefehle wegen Steuerhinterziehung nach § 370 AO. Den verhängten Freiheits- und Geldstrafen in einem Gesamtumfang von 1 580 Jahren lagen 1,2 Mrd. Euro hinterzogene Steuern zugrunde.

Im Jahr 2022 waren in der Betriebskartei der Finanzämter 8.409.661 Betriebe erfasst, von denen 151.676 Betriebe geprüft wurden. Dies entspricht einer Prüfungsquote von 1,8 Prozent.

Hierbei sind noch nicht die Steuerhinterziehungen von Privathaushalten enthalten.

In den Betriebsprüfungen der Länder waren im Jahr 2022 bundesweit 12.949 Prüferinnen und Prüfer tätig. Es wurde ein Mehrergebnis von rund 10,8 Mrd. Euro festgestellt.

Die Anzahl der Betriebsprüfer hat zum einen abgenommen und zum zweiten wurden Betriebs- und Außenprüfer in andere Abteilungen versetzt (z.B. in den Bereich Grundsteuer).

Es ist eine traurige Realität, dass etwa 160 Milliarden Euro an Steuern jedes Jahr hinterzogen werden. Diese enorme Summe entspricht einem Verlust von durchschnittlich 1.904,76 Euro pro Bürger und Bürgerin, die unserer Gesellschaft und den öffentlichen Diensten fehlen (Quelle Finanzministerium Nordrhein-Westfalen, Link —>

https://www.finanzverwaltung.nrw.de/uebersicht-rubrik-aktuelles-und-presse/pressemitteilungen/deutschland-verliert-https://www.finanzverwaltung.nrw.de/uebersicht-rubrik-aktuelles-und-presse/pressemitteilungen/deutschland-verliert-mehr-als-160#:~:text=Kampf%20dem%20Steuerbetrug&text=%E2%80%9C,Br%C3%BCsseler%20NRW%2DLandesvertretung%20am%20Montagmehr-als-160#:~:text=Kampf%20dem%20Steuerbetrug&text=%E2%80%9C,Br%C3%BCsseler%20NRW%2DLandesvertretung%20am%20Montag

Doch das ist nicht alles. Neben der individuellen Steuerhinterziehung gibt es auch Unternehmen, die durch Gestaltungsmissbrauch ihre Steuerlast minimieren.

Giganten wie Müller-Milch oder Starbucks sind Beispiele dafür, wie durch die Unterhaltung von Gesellschaften in Niedrigsteuerländern wie Luxemburg oder Irland immense „Lizenzgebühren“ von ihren deutschen Tochtergesellschaften Gelder abgezogen werden.

Die Gewinne von den ansässigen Tochtergesellschaftenn (z.B. Starbucks, oder Müller-Milch Deutschland) werden diese Weise in andere Länder verlegt, in denen die Steuersätze erheblich niedriger sind.

Auch deutsche Milliardäre haben die Möglichkeit die Steuern über ähnliche Geschäftspraktiken zu reduzieren. So kann ein Milliardär seinen Vermögenszuwachs in Deutschland dadurch reduzieren, dass er die Verwaltung über ein Tochterunternehmen verwalten lässt und dafür diese Tochtergesellschaft Lizenzgebühren erhält.

Die Versteuerung erfolgt dann ebenso in Ländern, in denen die Unternehmenssteuern erheblich niedriger sind. In Deutschland entsteht dann so kein Gewinn, aber dafür im Ausland.

Rechnet man alle diese Posten zusammen, ergibt sich ein geschätzter Steuerausfall von rund 400 bis 800 Mrd. Euro für Deutschland.

Berücksichtigt man „nur“ 600 Mrd. Euro Steuerausfall pro Jahr, dann sind dies 7.142,86 Euro pro Bürger pro Jahr.

Ob es 1.904 Euro oder 7.142 Euro Steuerausfall sind, darüber kann man sicherlich diskutieren. Es ist auf jeden Fall zu Lasten der Allgemeinheit und somit zu Lasten aller Bürger.

Es ist inakzeptabel, dass die Bürgerinnen und Bürger sowie kleine Unternehmen fleißig ihre Steuern zahlen, während große Unternehmen und vermögende Einzelpersonen durch komplexe Steuertricks ihre Verantwortung gegenüber der Gesellschaft umgehen.

Diese Praxis untergräbt den sozialen Zusammenhalt und belastet die öffentlichen Finanzen, was letztendlich zu einer Einschränkung wichtiger öffentlicher Dienstleistungen führt.

Deshalb fordern wir die Regierung und die zuständigen Behörden auf, entschlossene Maßnahmen zu ergreifen, um die Steuerhinterziehung effektiv zu bekämpfen.

Dies umfasst:

1. Stärkung der Steuerfahndung und der Ermittlungseinheiten, um Steuerbetrug konsequent zu verfolgen und zu bestrafen.

2. Schließung von Schlupflöchern und Einführung strengerer Regelungen zur Verhinderung von Steuerumgehung durch Unternehmen und vermögende Einzelpersonen.

3. Internationale Zusammenarbeit zur Bekämpfung grenzüberschreitender Steuerhinterziehung und zum Schließen von Steueroasen.

Es ist an der Zeit, dass jeder seinen gerechten Beitrag leistet, um unser Gemeinwesen zu stärken und eine gerechte Verteilung der Lasten sicherzustellen. Indem wir die Steuerhinterziehung bekämpfen, können wir sicherstellen, dass die öffentlichen Mittel dort investiert werden, wo sie am dringendsten benötigt werden – in Bildung, Gesundheitsversorgung, soziale Sicherheit und Infrastruktur.

Unterzeichnen Sie diese Petition, um Ihre Unterstützung für eine konsequente Bekämpfung der Steuerhinterziehung in Deutschland zu zeigen. Lassen Sie uns gemeinsam für eine gerechtere und solidarischere Gesellschaft eintreten.

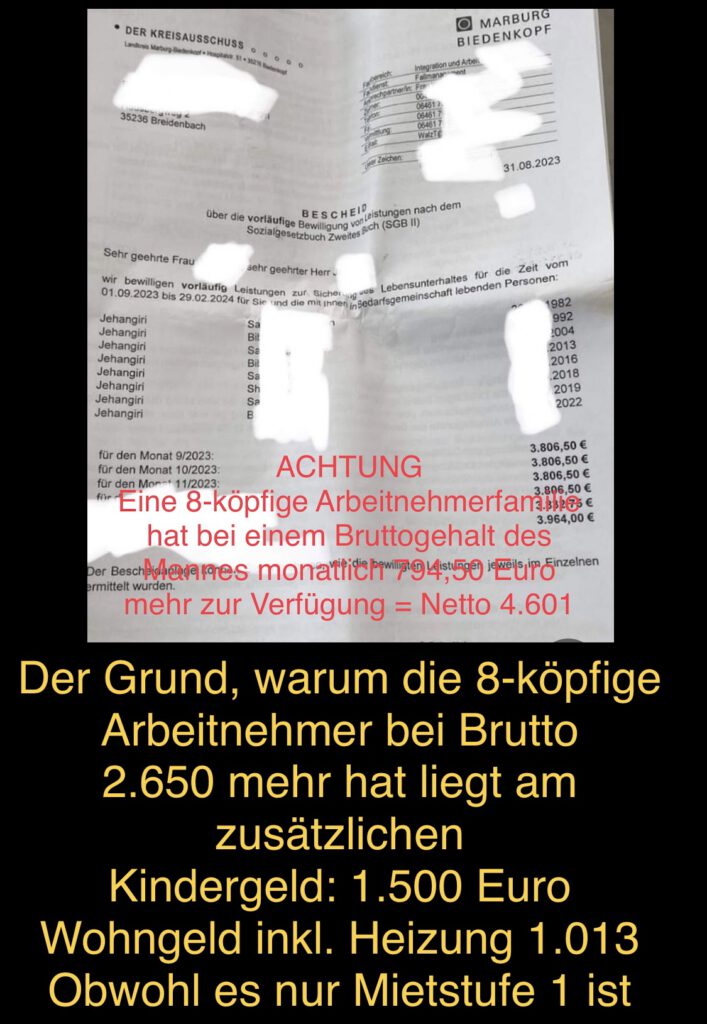

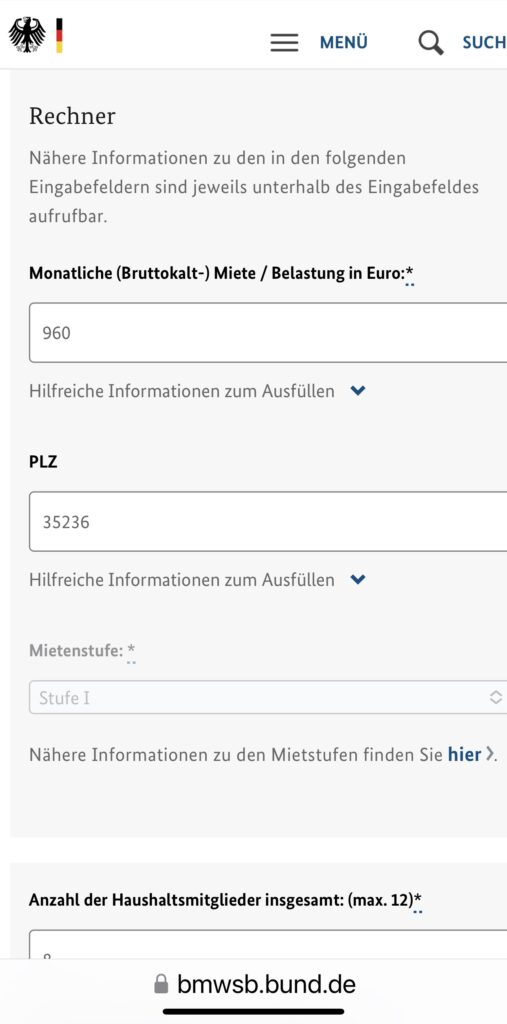

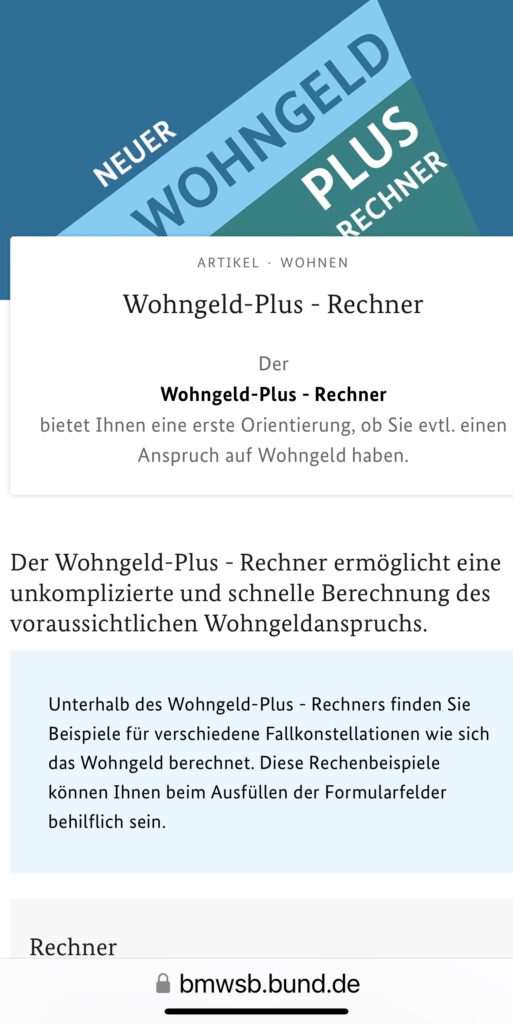

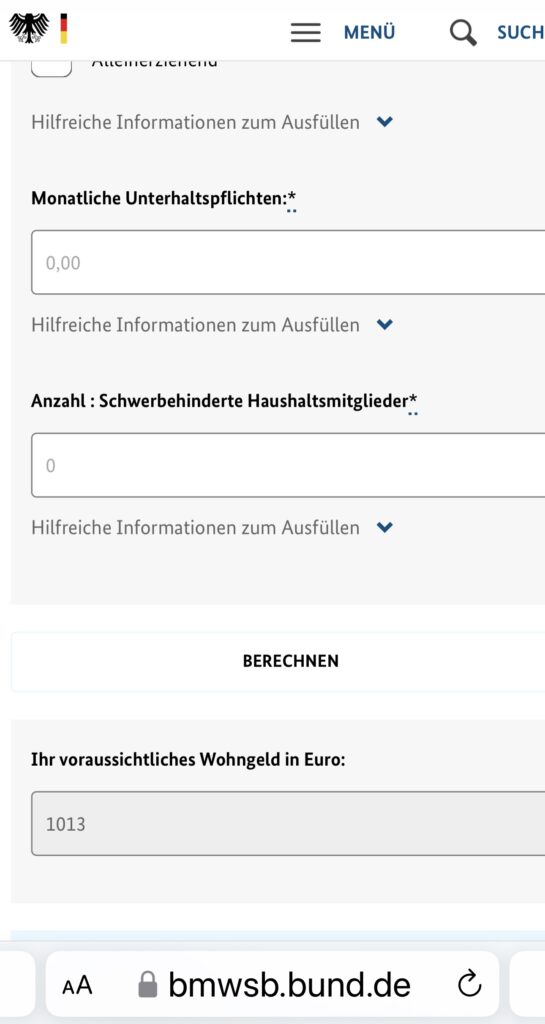

Übrigens: So mancher Politiker bzw. Partei (CDU, CSU, FDP, AfD) wollen entweder den Mindestlohn sehr gerne reduzieren und das Bürgergeld wieder abschaffen. So hat die AfD im Bundestag gegen den Mindestlohn und gegen das Bürgergeld gestimmt.

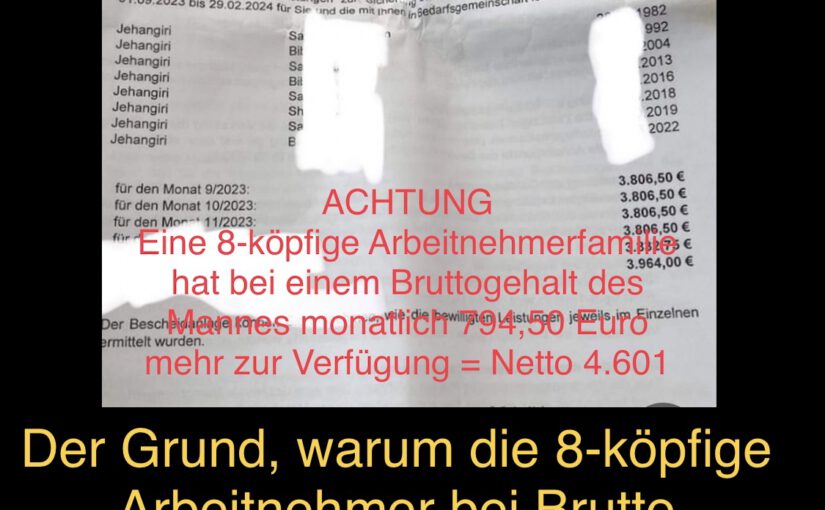

Wer den Mindestlohn erhält oder knapp darüber verdient, hat mit einer Familie sehr oft Anspruch auf eine Aufstockung. Die Aufstockung berechnet sich aber aus dem Bürgergeld. Wird das Bürgergeld reduziert oder abgeschafft, wird die Aufstockung reduziert und die Rente wird ebenso geringer dann ausfallen.

Vielen Dank für Ihre Unterstützung.

Werner Hoffmann

Forum 55plus.de

Ergänzung:

Eines vorweg. Ich bin weder links noch rechts orientiert.

Aber wir haben in Deutschland ein gültiges Steuerrecht.

Die CDU, CSU, FDP besteht auf der Einhaltung der Schuldenbremse. „Notfalls will die CDU, CSU, FDP und AfD die Sozialleistungen kürzen.

Ertragreicher als die Prüfung aller einzelnen Bürgergeldempfänger ist es einfach mindestens die deutsche Steuergesetzgebung einzuhalten, umzusetzen und besser zu kontrollieren.

———

Ergänzung:

Ja ich bezahle in der Spitze 42%. Aber ich bezahle meine Steuern gerne. Denn das zeigt mir, dass es mir gut geht und ich nicht auf staatliche Hilfe angewiesen bin. Ich hatte das Glück am richtigen Ort geboren zu werden und hatte Eltern, die mir eine gute Startpositiin verschafft haben. Anschließend war ich für mich selbst verantwortlich, wobei ich auch das Glück hatte, das richtige Umfeld zu haben (mit Ausnahme der Personen, die ich im Geiste in den Keller gesperrt habe).

Es würde jedem Menschen mal gut tun, über sich und seinen Erfolg selbstreflektierend nachzudenken.

Es geht dabei nicht um Mini-Steuerdelikte, die viele schon mal gemacht haben, sondern um die großen Steuerhinterziehungen!