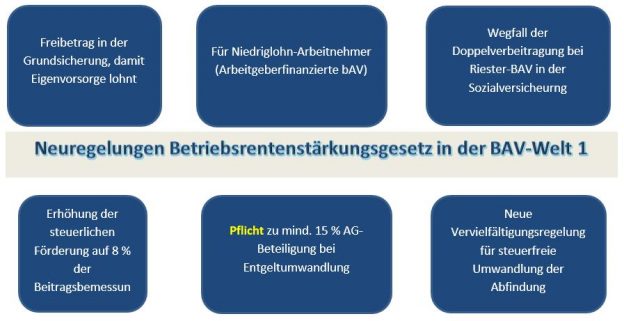

Das #Betriebsrentenstärkungsgesetz (#BRSG) bringt nicht nur das #Sozialpartnermodell (als BAV-Welt 2), sondern auch wesentliche Änderungen in der bisherigen betrieblichen Altersversorgung (BAV-Welt 1).

Die BAV-Welt 1 bringt ab 1.1.2018 in der betrieblichen Altersversorgung einige Neuerungen, die beachtenswert sind.

§ 100 EStG für #Niedriglohn-Arbeitnehmer

Der Arbeitgeber kann eine arbeitgeberfinanzierte Versorgungszusage an Arbeitnehmer mit einem Bruttomonatsgehalt in Höhe von bis zu 2.200 Euro abschließen und erhält vom Staat hierfür eine Förderung (§ 100 EStG)

Zuschusshöhe:

Der Arbeitgeber erhält im Verfahren der Lohnsteuerabführung 30 % des bezahlten Beitrages erstattet.

Voraussetzung:

1. Der Beitrag wird vom Arbeitgeber gezahlt

2. Die Direktversicherung muss durch einen ungezillmerten Tarif abgeschlossen werden.

Mindestbeitrag des Arbeitgebers:

240 € bis max. 480 €

Würde der Arbeitgeber dem Mitarbeiter statt diesem Zuschuss eine Gehaltserhöhung bezahlen, müsste der Arbeitgeber und der Arbeitnehmer hierfür Sozialversicherungsbeiträge abführen; für den Arbeitnehmer würden dann auch Lohn-, Kirchensteuer und Solidaritätsbeitrag durch den Arbeitgeber abgezogen. Pro 100 Euro Bruttoverdienst werden eta 35-50 % für diese Abgaben abgezogen.

Da der Arbeitgeber den Beitrag vollständig bezahlen muss, entfallen i.d.R. diese Abgaben.

Für den Arbeitgeber ist dies durchaus auch interessant, um eine Mitarbeiterbindung – auch bei Geringverdienern zu fördern.

Wie teuer kommt den Unternehmer die Zahlung tatsächlich netto?

Dies erfahren Sie auf der Internetseite:

#Freibetrag in der #Grundsicherung

Die Grundsicherung ist keine Rentenart, sondern eine Sozialleistung, die aus Steuermitteln finanziert wird.

Im Alter und bei Erwerbsminderung können Sie darauf Anspruch haben, wenn Ihre Rente zusammen mit eventuell weiteren Einkommen nicht für Ihren Lebensunterhalt ausreicht. Dadurch wird die Zahlung von Sozialhilfe vermieden.

Der Vorteil dabei: Anders als bei der Sozialhilfe bleibt hier nämlich das Einkommen Ihrer Kinder oder Eltern unangetastet.

In der Vergangenheit wurden Altersversorgungsleistungen auf die Grundsicherung angerechnet (z.B.: private #Rentenversicherung, #Riester-Rente, #Rürup-Rente, Versorgung aus betrieblicher Altersversorgung – #bAV).

Konsequenz: Wer wenig Rentenansprüche hatte und privat oder über eine betriebliche Altersversorgung vorgesorgt hatte, erhielt weniger bei der Grundsicherung.

Diese Anrechnung wird nun verringertnun durch einen Freibetrag. Dies gilt auch für alle bisherigen Menschen, die heute eine Grundsicherung erhalten ab 1.1.2018.

So errechnet sich der Freibetrag:

Der Freibetrag besteht aus zwei Komponenten:

1. Es wird zunächst ein Sockelfreibetrag von 100 EUR gewährt (30%)

2. Der übersteigende Teil ist allerdings auf 50 % der Regelbedarfsstufe 1 nach SGB XII gedeckelt.

Insgesamt entsteht Freibetrag von maximal 204,50 EUR (Stand: 2017).

———————————————-

Wegfall der #Doppelverbeitragung bei #Riester-BAV

Die Riester-Rente wurde bisher mit einer Zulags von:

– 154 € Grundzulage (Zulagenberechtigter selbst und ggf. zusätzlich Ehegatte)

– 300 € je Kind (ab Geburt 2008)

– bzw. 185 € je Kind (Geburt vor 2008)

vom Staat bezuschusst.

Wer hohe Steuern bezahlte, hatte darüber hinaus eine interessante Steuerersparnis.

Da die Beiträge zwar steuerlich geltend gemacht können, aber Sozialversicherungsbeiträge trotzdem abgezogen wurden, ist in der Auszahlungsphase für Krankenversicherte Rentner (#KVdR) kein Beitrag für die Kranken- und Pflegeversicherung abgezogen worden.

Bei der betrieblichen Riester-Rente war dies bisher anders:

Da die Riester-BAV betrieblich war, wurde in der leistungsphase nochmals der Kranken- und Pflegeversicherungsbeitrag abgezogen.

Dies wurde nun geändert. Die #Doppelverbeitragung bei der betrieblichen Riester-Rente entfällt zum 1.1.2018 für KVdR-Versicherte.

——————————————-

Arbeitgeber-Zuschusspflicht von mind. 15 %

Wenn der Arbeitnehmer eine Entgeltumwandlung als Direktversicherung, Pensionskasse oder Pensionsfonds als betriebliche Altersversorgung abschließt, dann spart:

– der Arbeitnehmer Steuern und meist Sozialversicherungsbeitrge

– und der Arbeitgeber Sozialversicherungsbeiträge, sowie Beiträge zur Berufsgenossenschaft und auch Insolvenzumlage

In der Vergangenheit gab es Arbeitgeber, die diese Arbeitgeberersparnis nicht an die Arbeitnehmer als Zuschuss gezahlt hatten, allerdings auch solide Arbeitgeber, die die Ersparnis als Zuschuss in die Entgeltumwandlung leitsteten. Die Beitragsersparnis beläuft sich in der Regel auf ca. 20 %.

Da es jedoch auch Fälle gibt, bei denen der Arbeitgeber evtl. nur 1 € Ersparnis Sozialversicherungsbeiträge einspart (z.B.: Verdienst teilweise oberhalb der Beitragsbemessungsgrenze), hat sich der Gesetzgeber entschlossen dies pauschal mit 15 % als Mindestzuschuss zu regeln.

Zitat: des § 1 Abs.1a BetrAVG:

“ Der Arbeitgeber muss 15 % des umgewandelten Entgelts zusätzlich als Arbeitgeberzuschuss an den Pensionsfonds, die Pensionskasse oder die Direktversicherung weiterleiten, soweri er durch die Entgeltumwandlung Sozialversicherungsbeiträge einspart.“

Dies gilt bei Entgeltumwandlungen, die vor dem 1.Januar 2019 abgeschlossen worden sind, erst ab dem 1.Januar 2022 (§26 a BetrAVG).

Für Neuverträge würde dies ab 1.1.2019 gelten, für Altverträge (Beginn vor 2019) erst ab 1.1.2022.

Allerdings werden die Arbeitgeber, die bisher die Arbeitgeber-Sozialversicherungsersparnis nicht an die Arbeitnehmer weitergeleitet hatten, wahrscheinlich fast alle ab 1.1.2019 die AG-Sozialversicherungsersparnis weiterleiten. Ansonsten ist es für viele Betriebe zu unübersichtlich.

Ein großer Anteil an Arbeitgebern geben die Ersparnis an den Arbeitgeberbeiträgen an ihre Arbeitnehmer weiter und gewähren schon allein aus sozialer Verantwortung 20 % des umgewandelten Beitrages als Arbeitgeberzuschuss.

———————————————-

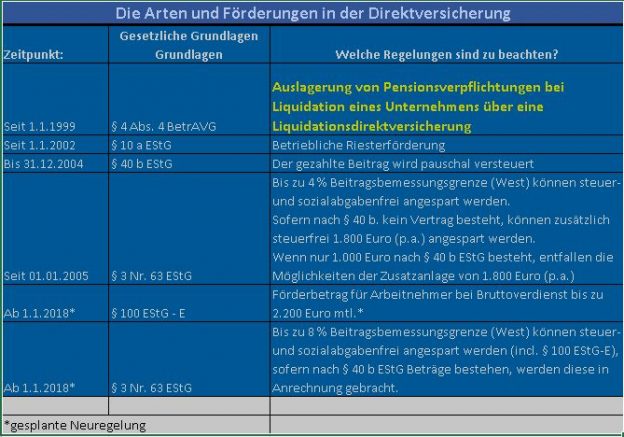

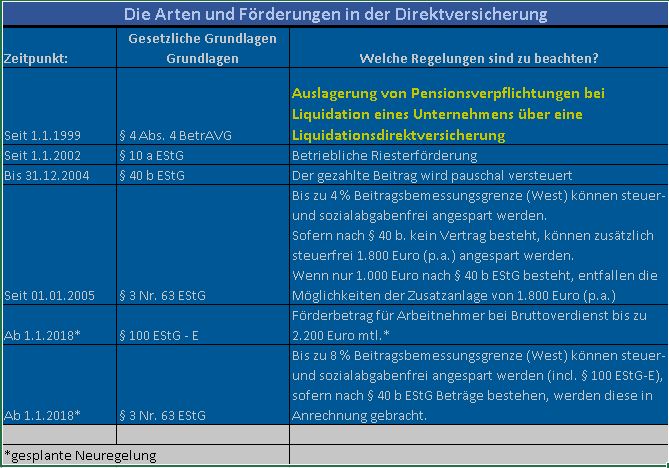

Neuer steuerlicher Höchstbetrag § 3 Nr. 63 EStG

Der nach § 3 Nr. 63 EStG geltende, steuerfreie Dotierungsrahmen der Beiträge wird von 4 % auf 8 % zur allgemeinen Beitragsbemessungsgrenze der Rentenversicherung (BBG) angehoben. Sozialversicherungsrechtlich verbleibt das Höchstkontingent bei 4 % zur Beitragsbemessungsgrenze (West).

Bis 31.12.2017 hatte folgende Berechnung des 4 %-igen Höchstbetrages gegolten:

Wenn eine „Altzusage“ bestand – Steuerliche Berechnung:

4 % Jahresbeitrag aus der BBG

und bestehende Altzusage (max. 1.752 €)

Wenn eine „Altzusage“ nicht bestand – Steuerliche Berechnung:

4 % Jahresbeitrag aus der BBG

+ 1.800 €

Die Ungerechtigkeit war, dass – selbst wenn nur 600 € über eine Altzusage bestanden hatten, der #Aufstockungsbetrag nicht genutzt werden konnte.

Neu ist jetzt, dass steuerrechtlich bis zu 8 % der BBG in eine Entgeltumwandlung steuerfrei investiert werden können. Bestanden beispielsweise eine Altzusage von 600 € p.a., dann werden auch nur diese 600 € auf die 8 % angerechnet.

Beigeschmack dieser Erhöhung ist, dass leine Sozialversicherungsersparnis lediglich bis zu 4 % bleibt. Wer mehr als 4% einzahlt muss sich oberhalb der 4% Sozialversicherungsbeiträge abziehen lassen.

Bei sehr gut verdienenden Arbeitnehmern, die weit über der BBG verdienen, spielt dies jedoch keine Rolle.

In der Leistungsphase werden bei KVdR-Mitgliedern für die Kranken- und Pflegeversicherung ebenso Beiträge fällig.

Dies spielt jedoch bei sehr gut verdienenden Arbeitnehmern, die eine Rente von GRV und Betrieb über der Beitragsbemessungsgrenze (KV) erhalten oder die privat krankenversichert sind keine Rolle.

Besonders interessant ist diese Erhöhung also in erster Linie für:

- sehr gut verdienende Arbeitnehmer

- oder privat versicherte Arbeitnehmer

——————————–

#Vervielfältigungsregelung

Arbeitnehmer können beim Ausscheiden aus einem Unternehmen bereits jetzt zusätzliche Beiträge steuerfrei in die bAV einzahlen.

Bis 31.12.2017 war der die maximale Höhe des steuerfreien Betrages von der Dienstzeit und den schon gezahlten Beiträgen in die betriebliche Altersversporgung ab. Diese als Regelung wird ab 1.1.2018 vereinfacht.

Bei Ausscheiden kann ein Betrag von 4 % der Beitragsbemessungsgrenze (BBG),

multipliziert mit der Zahl der Beschäftigungsjahre (max. 10 Jahre),

steuerfrei für Zwecke der betrieblichen Altersversorgung verwendet werden.

Die Anrechnung schon gezahlter Beiträge entfällt. Das vereinfacht die Anwendung in der Praxis.