#Personalentwicklung #HR in Unternehmen – Das Nadelöhr des Arbeitgebers

Meist wird der Bereich der Informatik von der Unternehmensleitung als Nadelöhr angesehen.

Es gibt jedoch noch ein zweites Nadelöhr.

Zu einer guten Personalentwicklung gehört auch die Personalförderung.

Immer noch sind Unternehmen darauf ausgerichtet, eher Fehler zu finden und Stunden- und tagelang Fehlersuche zu betreiben.

Grund: Deutsche Gründlichkeit

Werden beispielsweise in der EU Rahmenbedingungen erlassen, dann werden diese Rahmenbedingungen in deutschen Gesetzen und Verordnungen noch enger gefasst – EBEN DEUTSCHE GRÜNDLICHKEIT.

Verabschiedete Gesetze und Verordnungen müssen dann auch in Unternehmen – meist unverzüglich – umgesetzt werden – EBEN Deutsche Gründlichkeit.

Und in den entsprechenden Abteilungen werden dann diese Rahmenbedingungen – aus Angst vor Fehlern – noch enger gefasst, so dass möglichst kein Fehler gemacht wird.

Wenn dann alles in Richtlinien abgefasst ist, dann kommt dies bei den Arbeitnehmern irgendwann an.

Verstößt ein Arbeitnehmer gegen diese Richtlinien, dann legt man den Finger in die Wunde.

Besonders deutlich wird dies in Großunternehmen, wenn man die Aufblähung von „Aufpasser-Abteilungen betrachtet: „Innenrevision, Außenrevision, Qualitätssicherung, Compliance, Personalabteilung mit Rechtsabteilung “ sind nur ein paar Beispiele.

Natürlich sind diese Abteilungen eine Notwendigkeit. Wenn allerdings die Verantwortlichen dieser Abteilungen ihre Arbeit als Selbstzweck umsetzen, wird dies nicht ohne Folgen bleiben.

Inwiefern in einem Unternehmen Kontrolle oder Innovation überwiegt, kann an einem Organigram und an der Personalstärke dieser Abteilungen – je nach Branche – erkannt werden.

Die Folgen sind jedoch für das Unternehmen und die deutsche Wirtschaft fatal:

Wenn Unternehmen sich so verhalten, dann werden die Arbeitnehmer:

– die Kreativität und Innovation verlieren

– eher zum „Dienst nach Vorschrift“ neigen

– sich beruflich eher mittelfristig einen neuen Arbeitgeber suchen.

Arbeitgeber müssen hier eine andere Unternehmenskultur aufbauen.

Gerade im Zeitalter des Fachpersonalmangels und inzwischen auch Personalmangels ist dies besonders wichtig.

Übrigens: In Unternehmen mit deutscher Gründlichkeit ist so mancher Querdenker unbeliebt oder zumindest werden diese Mitarbeiter besonders beobachtet, ob alle Vorschriften bis in das kleinste Detail erfüllt werden. Oft auch um Querdenker wieder auf Linie zu bringen und in dem Rahmen zu bringen, der unbedingt aus Unternehmenssicht „der Richtige“ sein soll.

Für die Innovation und neue Wege ist dies jedoch nicht förderlich. Denn oft gibt es in Unternehmen an entscheidenden Stellen nur „Ja-Sager“. Denn wer „Ja“ sagt ist für den Vorgesetzten bequemer.

Wenn Steve Jobs nicht an das Wischen auf dem Smartphone geglaubt hätte, würden wir heute noch eine Tastatur am Smartphone benötigen.

Deutsche Unternehmen brauchen heute – insbesondere durch die Digitalisierung und der Schnelllebigkeit mehr helle Köpfe, die auch quer denken und nach neuen Wegen Ausschau halten und daran glauben.

Insofern steht uns in Deutschland oft die „deutsche Gründlichkeit“ und ein immer engerer Rahmen im Wege.

Unternehmer, die ihr Personal eng führen, werden durch den Arbeitskräftemangel ihr höchstes Kapital verlieren. Ein Kapital, das nicht in der Bilanz steht, aber dringend benötigt wird.

Die Förderung der intrinsischen Motivation (lateinisch intrinsecus „hineinwärts“ oder „inwendig“) ist für die Personalbindung und die Innovation des Unternehmens mindestens genauso wichtig, wie die Bezahlung und Versorgung der Mitarbeiter.

Stimmt nur das Gehalt, wird ein zu eng geführter Arbeitnehmer entweder einen neuen Arbeitgeber suchen oder die frustrierte Haltung „Dienst nach Vorschrift“ aufbauen.

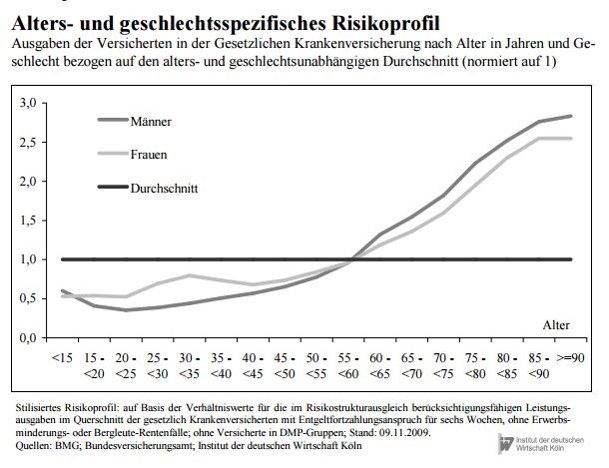

Dienst nach Vorschrift ist besonders bei Arbeitnehmern ab 50 Plus zu beobachten, obwohl gerade die Arbeitnehmer die Erfahrung haben und auch viel intrinsische Motivation haben können. Wer diese Mitarbeiter jedoch schon abschreibt, verkennt ein enormes Kapital im Unternehmen (s. Handelsblatt Link:–> https://www.google.de/amp/s/amp.handelsblatt.com/unternehmen/the_shift/aeltere-mitarbeiter-erfahren-und-nicht-alt/20001700.html

Für Unternehmensberater wiederum höchst interessant.

Denn oft holen sich dann Unternehmen von außen Hilfe, um nach Möglichkeiten zu suchen, diese engen Rahmenbedingungen wieder in bestimmten Bereichen „zu erweitern“, also Schlupflöcher zu finden.

Wertschätzung von Arbeitnehmern sollte eine Selbstverständlichkeit sein

Trotzdem gibt es Unternehmen, die ihre erfahrenen Mitarbeiter in Vorruhestand geschickt hatten. Nackte betriebswirtschaftliche Zahlen werden oft für sich betrachtet. So ist ein älterer Arbeitnehmer eben teurer, als ein junger Mitarbeiter. Aufgrund des fehlenden Nachwuchses wird dies jedoch in der Zukunft auch nicht mehr funktionieren. Denn wenn der Nachwuchs ausbleibt, dann wird auch ein älterer Arbeitnehmer wertvoll und man erkennt, wie wichtig selbst ältere Arbeitnehmer sind.

Neben der Unternehmenskultur (Wertschätzung des Arbeitnehmers) spielt die betriebliche Vorsorge eine wichtige Rolle.

Rentenlücken werden in den Fokus rücken

Durch die neuen Renteninformationen der gesetzlichen Rentenversicherung und die „doppelte Haltelinie 20/48“ wird vielen Arbeitnehmern bewusst, dass sie ab der Rente ein halbiertes Einkommen erhalten, von dem dann noch Kranken-, Pflegeversicherungsbeitrag und ggf. Steuern abgezogen werden.

Im Übrigen dürfte das Thema Altersversorgung hierdurch auch im nächsten Bundestagswahlkampf „DAS THEMA“ sein.

Unternehmen sind gut beraten, die betriebliche Vorsorge auszubauen und ein weiteres Instrument in der Personalbindung zu nutzen.

Die betriebliche Vorsorge umfasst beispielsweise:

– Betriebliche Altersversorgung

– Betriebliche Krankenversicherung

– Betriebliche Unfallversicherung

– betriebliche Gesundheitsvorsorge

– Rentenberatung der Arbeitnehmer über die Gesamtversorgung

– und ggf.

– Im Verbund mit anderen Arbeitgebern gutes Kantinenessen

– Kindertagesstätte

Das höchste Unternehmenskapital steht nicht in der Bilanz, maximal im Bilanzanhang als Gesamtzahl. Und dies sind die Mitarbeiter

Smartphone: (0177) 2716697

neuen Möglichkeiten des Betriebsrentenstärkungsgesetzes

neuen Möglichkeiten des Betriebsrentenstärkungsgesetzes