#Doppelverbeitragung in der #bAV – #Entgeltumwandlung

Die geplante Beratung im Gesundheitsausschuss über einen Antrag der Linksfraktion zur Doppelverbeitragung in der bAV ist zwar abgesetzt worden, allerdings ist davon auszugehen, dass die Bundesregierung demnächst selbst ein deutliches Zeichen setzt.

Zu viele Abgeordnete aus allen Fraktionen erkennen die Problematik und wollen die Doppelverbeitragung abschaffen

Kurze Schilderung hierzu:

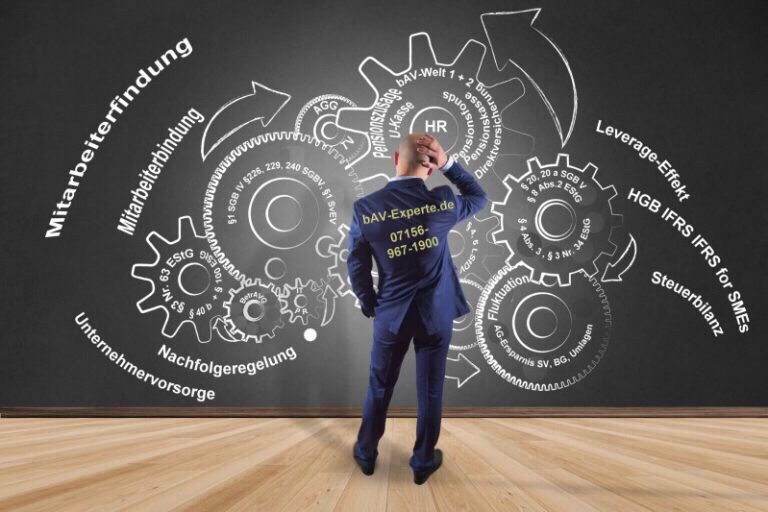

Wer zB eine Direktversicherung, Pensionskasse abschließt spart:

- Steuern: Lohnsteuer, Soli und Kirchensteuer

- Sozialversicherungsbeiträge

Auch der Arbeitgeber spart gegenüber einer Gehaltszahlung hierdurch:

- Sozialversicherungsbeiträge in der Kranken-, Pflege-, Arbeitslosen- und Rentenversicherung

- Berufsgenossenschaftsbeiträge

- Umlage I (Betriebe bis 30 Arbeitnehmer)

- Umlage II

- Umlage III (Insolvenzgeldumlage)

Kraft Gesetz muss der Arbeitgeber 15% Zuschuss bei der Entgeltumwandlung zB bei der Direktversicherung/Pensionskasse gewähren (bei bestehenden Zusagen ab 2022, neue Zusagen ab 1.1.2019), soweit der Arbeitgeber Sozialversicherungsbeiträge einspart.

Tendenz ist, dass immer mehr Arbeitgeber einen Zuschuss von 20-25% pauschal gewähren.

In der Leistungsphase (Rente) muss dafür der Arbeitnehmer:

In der Leistungsphase (Rente) muss dafür der Arbeitnehmer:

- Steuern

- und die vollen Kranken- und Pflegeversicherungsbeiträge bezahlen.

Genau hier ist noch ein wichtiger Punkt, der nicht in Ordnung ist. Es ist nicht nachvollziehbar, warum der Arbeitnehmer aufgrund seiner betrieblichen Vorsorge dann noch der volle Krankenversicherungsbeitrag abgezogen wird, obwohl er in der Absparphase nur den halben Beitrag eingespart hat.

Dies ist nicht nur für die Arbeitnehmer wirtschaftlich völlig ungerecht, die vorsorgen, sondern auch aus folgenden Überlegungen widersinnig:

- Zum 1.1.2018 wurde das Betriebsrentenstärkungsgesetz eingeführt. Der Gesetzgeber hat das Ziel, die Altersversorgung zu verbessern und will hierdurch die Motivation zur Eigenvorsorge erhöhen. Solange die Doppelverbeitragung bestehen bleibt, werden viele Arbeitnehmer die betriebliche Altersversorgung nicht nutzen, bzw. die Doppelverbeitragung als Grund nennen, nicht vorzusorgen. Förderung und Bestrafung widersprechen sich!

- Gesundheitsminister Jens Spahn ist der Auffassung, dass der Wegfall der Doppelverbeitragung etwa 0,3%-Punkte ausmacht. Man könnte es auch anders ausdrücken: Von der Doppelverbeitragung profitieren die Arbeitnehmer, die nicht vorsorgen! Es kann doch nicht das Ziel des Gesetzgebers sein, die Arbeitnehmer zu bestrafen, die eine betriebliche Altersversorgung (bAV) durch Entgeltumwandlung abschließen, aber auf der anderen Seite die bAV gefördert wird.

Es ist ein Widerspruch in der Gesamtbetrachtung, wenn die Doppelverbeitragung bestehen bleibt.

Eine Beitragsanpassung um 0,3% ist allemal fairer, denn diese Anpassung gilt dann für alle Versicherten.

Im Übrigen wäre dies bei einer Einpreisung zum 1.1.2019 für den Arbeitnehmer ohne große Auffälligkeit möglich, wenn zeitgleich wieder die paritätische Beitragszahlung in der Krankenversicherung stattfindet.

Auf der einen Seite wäre dann eine Beitragsentlastung des Arbeitnehmers von ca. 0,5%, auf der anderen Seite eine Arbeitnehmerbeitragsanpassung von 0,15%.

Für den Arbeitgeber würde dann die Belastung anstatt 0,5% auf 0,65%.

Prinzipiell keine wesentlich höhere Belastung, zumal der Arbeitgeber bei 15% Zuschuss bis zu 10% aus umgewandelten Entgeltbeiträgen einspart (s.oben).

Egal welche Partei die Abschaffung der Doppelverbeitragung vorschlägt:

Fast alle Abgeordneten wollen eigentlich die Doppelverbeitragung abschaffen, außer vielleicht Jens Spahn. Sein Ziel ist engstirnig nur den Beitragssatz nicht zu erhöhen.

Schaut man über den Tellerrand hinaus, dann:

- haben die gesetzlichen Krankenkassen enorme Rücklagen, dies auch zu finanzieren

- ist es auch im Sinne der Förderung der Eigenvorsorge.

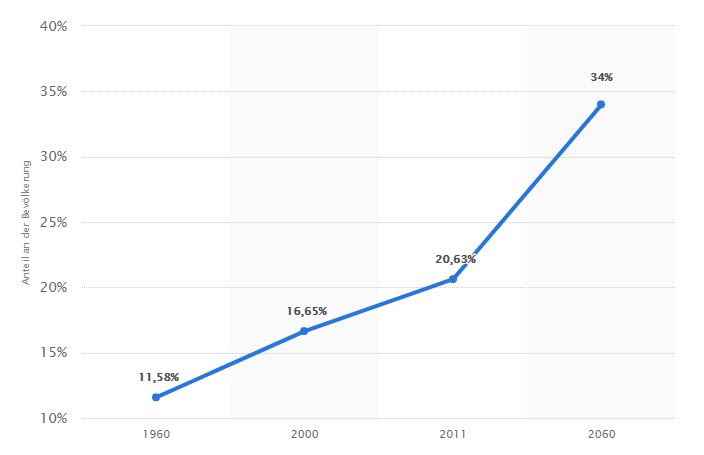

Der demographische Wandel (mehr Rentner und im Verhältnis immer weniger Erwerbstätige) macht es dringend erforderlich, dass neben der gesetzlichen Rente auch jeder Bürger eine zusätzliche Altersversorgung (betrieblich / privat) aufbaut.

Smartphone: 0177/2716697

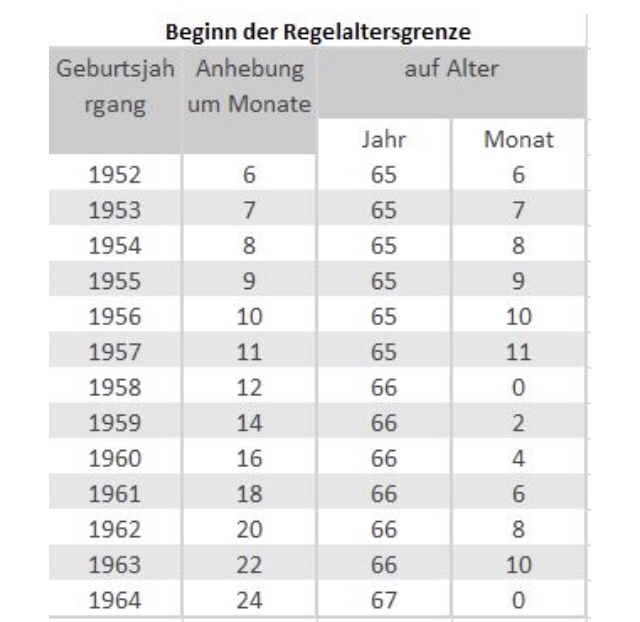

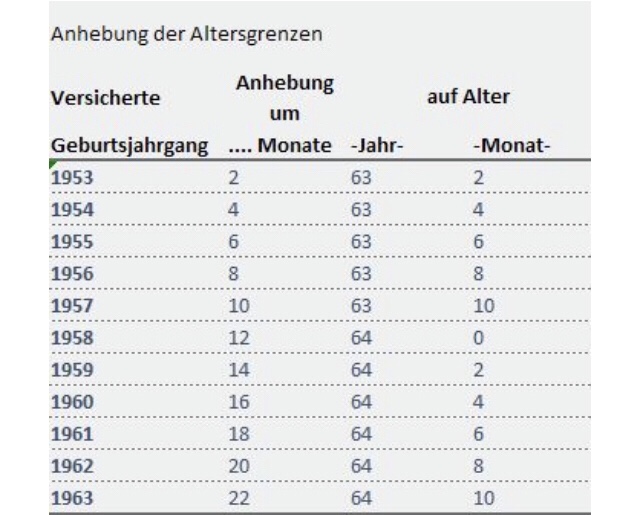

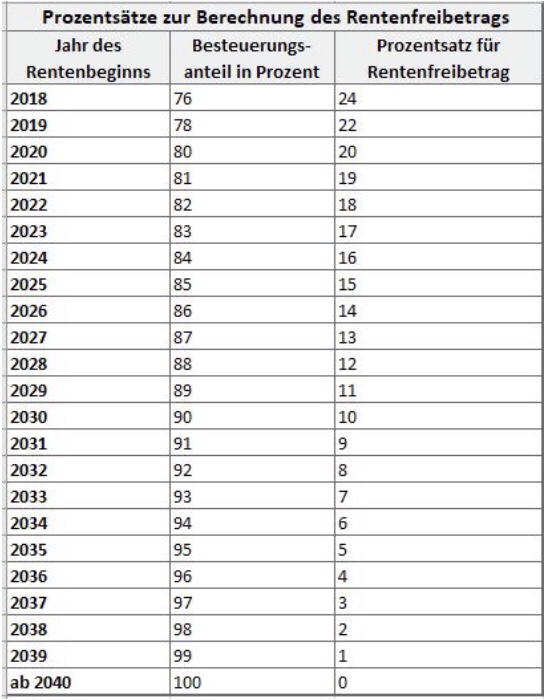

Gesetzliche Rentenversicherung steuerliche Freibeträge bAV-Experte.de

Gesetzliche Rentenversicherung steuerliche Freibeträge bAV-Experte.de