#Betriebliche #Altersversorgung – #bAV – Was sollten echte #bAV-#Spezialisten wirklich alles beherrschen, wenn Sie in der bAV beraten?

Es gibt eine Reihe von Beratern, die in der betrieblichen Altersversorgung auch mal Angebote platzieren.

Leider fehlt oft die Kenntnis von der Vielfältigkeit des bAV-Marktes.

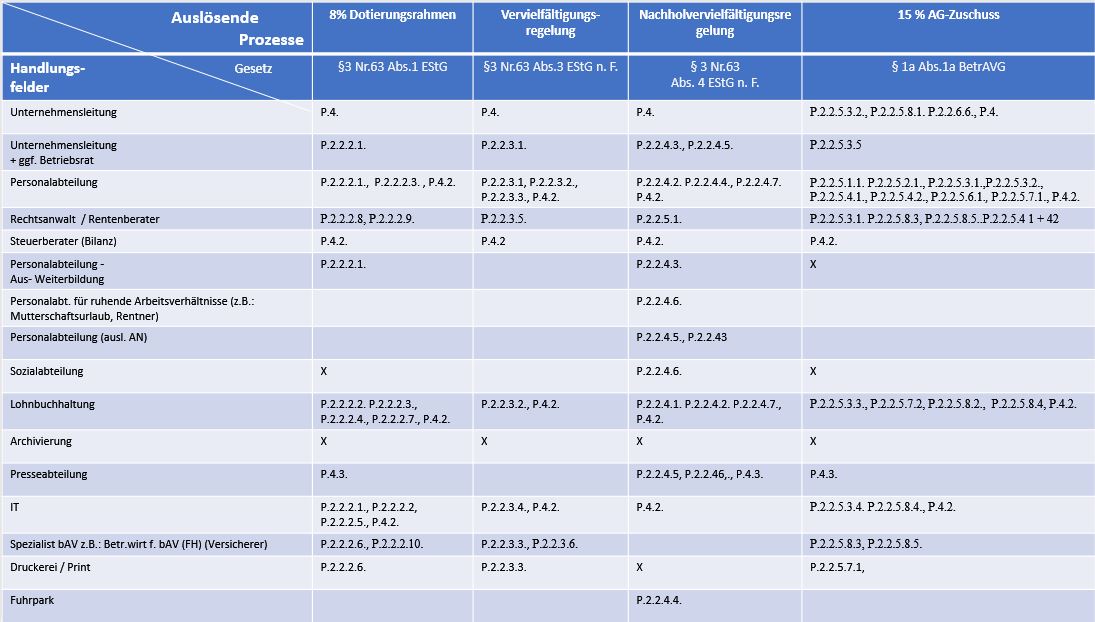

Ein Bild sagt ja meist mehr als 1.000 Worte. Deshalb als Erläuterung dieses Bild.

Ein echter bAV-Experte sollte mindestens zu jedem der Begriffe und genannten § Grundkenntnisse haben. Idealerweise natürlich gleich „Betriebswirt f. betriebliche Altersversorgung (FH) in Koblenz studiert haben.

In der kommenden Woche wird der bAV-Leitfaden für

- Arbeitgeber

- Personalabteilung

- Gehaltsbuchhaltung

- HR-Berater

- Steuerberater

veröffentlicht.

Neben den Neuregelungen in der „bisherigen bAV-Welt 1“ – die sich aufgrund des Betriebsrentenstärkungsgesetzes (BRSG) ergeben haben – sind auch viele Tipps für HR-Berater in Zusammenhang mit

- den Arbeitgeberbeiträgen

- den Auswirkungen des bAV-Förderbeitrages (§100 EStG)

- den Finanzierungsanteilen

- anderen Fördermöglichkeiten, die sich neben der betrieblichen Altersversorgung ergeben

erläutert.

Ebenso wird in der Grundversion zunächst die Direktversicherung erläutert und hierzu auch alle wichtigen Personalveränderungen und die Auswirkungen erläutert, z. B.:

- Neueinstellung

- Umstellung auf Vollzeit bzw. Teilzeit

- Krankheit

- Ruhende Beschäftigungszeiten (Mutterschutz, Pflegezeit)

- Privatinsolvenz

- Beendigung des Arbeitsverhältnisses / Arbeitgeberwechsel

- Todesfall

- Leistungsauszahlung

Zusätzlich gibt es neben der Loseblattsammlung (DinA 4-Leitfaden-Ordner) auch einen UpDate-Service.

Als Feature wird über die Internetadresse www.bav-toolbox.de ein verschlüsselter Zugang im Rahmen des UPDATE-Service angeboten.

Durch die bav-toolbox.de haben Arbeitgeber die Möglichkeit

- betriebswirtschaftliche Berechnungen

- Checklisten und Briefvorlagen

- weitere Tabellen

downzuloaden.

Auch hier wird laufend eine Erweiterung durchgeführt.

Ziel des bav-Leitfaden´s ist es, auf die Notwendigkeit einer zusätzlichen Altersversorgung – insbesondere auch die betriebliche und private Altersversorgung – einzuwirken.

Vorgemerkte Interessenten erhalten in der kommenden Woche noch einen „Vormerkungs-Bestelltarif“.

Ohne die Vormerkung muss der bav-Leitfaden zu dem festgelegten Buchpreis verkauft werden.

Vormerkung für bav-Bestellung ist auf der Internetseite:

http://www.bav-leitfaden.de/content/vormerkung-fuer-bestellung/

Das Werk wurde von verschiedenen Autoren geschrieben, wobei der Hauptautor (Werner Hoffmann, Betriebswirt für betriebliche Altersversorgung (FH) ) den bAV-Leitfaden dem gemeinnützigen Verein Forum-55plus gespendet hat.

Der Vertrieb wird über einen Verlag durchgeführt, wobei der Verlag einen Großteil der Einnahmen an den gemeinnützigen Verein spendet.

Hauptautor der bav-Leitfaden.de: